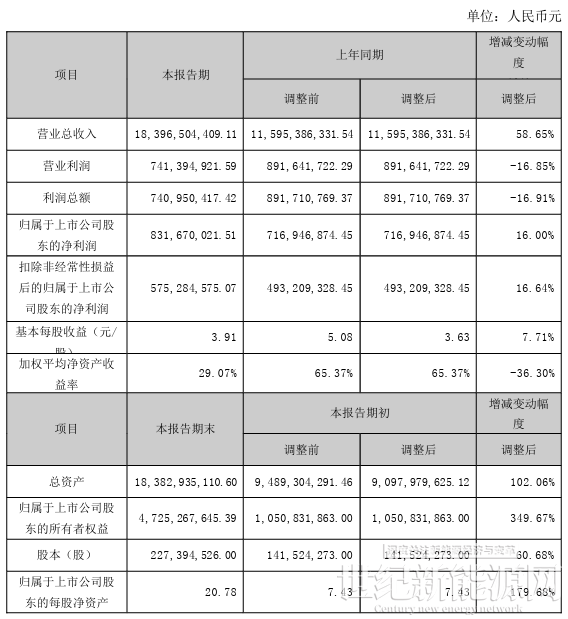

2月22日,钧达股份公布2023年度业绩快报。根据公告,报告期内钧达股份实现营业收入183.97亿元,同比增长58.65%;归属于上市公司股东的净利润8.32亿元,同比增长16.00%。

对于经营业绩提升的主要原因,公告显示:

1、产能规模大幅扩张,N型电池出货行业第一。2023年,钧达股份滁州、淮安N型电池生产基地陆续建成投产。截止2023年底,钧达股份电池总产能达49GW以上(P型9.5GW,N型约40GW),同比2022年增长超180.00%。2023年钧达股份电池累计出货达29.96GW(P型9.38GW,N型20.58GW),同比2022年增长179.43%。

2、产品结构优化调整,N型电池技术领跑行业。2023年,行业内以TOPCon为主的N型电池技术逐渐成熟,钧达股份产品结构以N型TOPCon为主(占比69%),将TOPCon电池量产效率提升至26%以上。

3、积极开拓海外市场,海外销售占比大幅提升。2023年,目前钧达股份已完成亚洲、欧洲地区客户开拓,并积极完成北美、拉丁美洲、澳洲等新兴市场客户认证,钧达股份2023年海外销售占比实现从0%到约4.75%的大幅增长。

此外,公告还提到关于P型PERC电池资产计提减值准备的说明,钧达股份于资产负债表日对P型PERC电池相关固定资产的可收回金额进行了审慎评估。经评估,钧达股份拟对截止2023年12月31日P型PERC电池相关固定资产计提减值准备。上述减值准备金额约9.00亿元,对公司第四季度业绩带来较大影响,最终数据将由审计机构审计后确定。

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报