产能过剩之下,中国风电企业大打价格战,同时在海外市场的占比不足两成。

与光伏企业赚得盆满钵满相反,同为新能源主力的风电企业陷入了盈利下滑的困境。

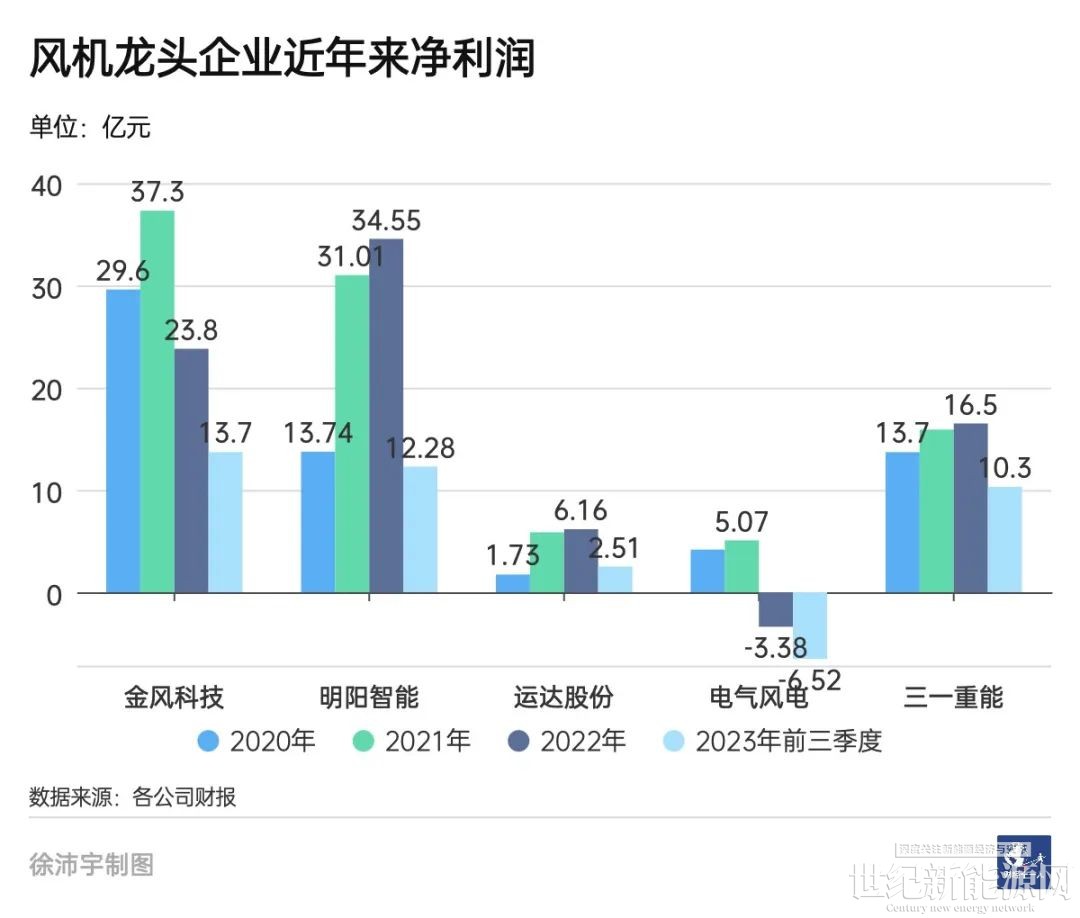

2023年前三季度,金风科技、明阳智能、运达股份、电气风电和三一重能五大风电整机商净利润全面下滑,一家公司甚至出现了亏损。

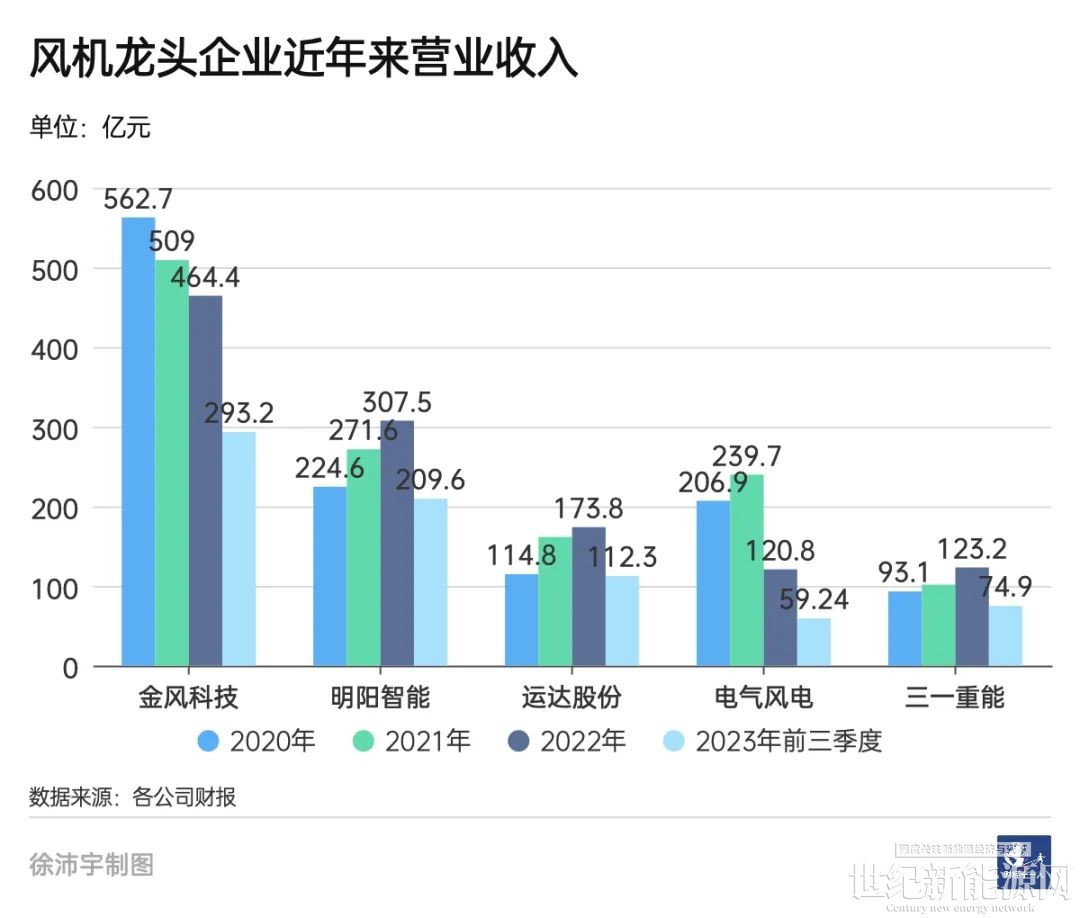

风电整机商业绩下滑从2021年就开始了。领头羊金风科技2021年和2022年连续两年营收下降;2022年开始,该司净利润也出现下滑,当年净利润同比下降了36.1%。

这主要是风电装机增速滑坡和整机商打价格战两大原因导致的。2021、2022两年,中国新增风电装机容量分别下降33.6%和21%。同期,风机售价不断下降,目前中标价格不到两年前的一半。

欧美风电整机商的日子更难过。由于供应链紧张和通胀导致的成本上涨,以及质量问题,欧美风电巨头普遍出现亏损。

中国风电制造业产能整体过剩,同时在海外市场的占比不足两成。目前,海外风电市场的毛利率是中国风电市场的两三倍,相较欧美同行,中国风电企业无论成本还是技术都优势明显,都在积极谋划走出去。

但海外市场的风险也在增大。诸多国家都在酝酿供应链本土化政策,或者设置贸易壁垒。

风电企业盈利集体下滑

风电国家补贴取消后,风电企业盈利就开始下滑。2020年起,陆上风电补贴取消;2021年起,海上风电补贴取消。2020年中国新增风电装机达到最高点:71.67GW;2021年和2022年分别降至47.57GW和37.63GW。

同时,风电整机商打起了价格战。据中国可再生能源学会风能专业委员会等机构统计,陆上风机平均招标价格从2021年1月的3100元/千瓦,跌到了2022年12月的1700元/千瓦左右。目前招标价格仍在1500元/千瓦左右的低位。海上风机价格从7000元/千瓦左右,降至目前的3500元/千瓦左右。

支撑价格战的不是风电行业成本的下降,而是整机商的利润。

在2022年净利润已经下滑的基础上,2023年前三季度,风电整机商的盈利水平进一步下滑:金风科技、明阳智能、运达股份、三一重能的净利润分别下降46.7%、65.6%、45.4%和1.21%。

除了少数主动发起价格战的风电整机商,其他多数企业都叫苦不迭。上海电气风电集团首席技术官兼工程与技术研究院院长蒋勇在2023年北京风能展上说,当前整个风电行业价格不断创新低,使得大家都在关注初始售价,而忽视了全生命周期的成本。这种现象不利于行业健康发展,决定风电整机商可以走多远的一定是风机的品质和可靠性。

业内认为风机价格已没有继续下降的空间了。中国风机市场占有率排名第二的远景集团高级副总裁田庆军对记者说,价格战已经持续了两年多,相信很快风电行业就会更注重提升质量,价格也会趋于稳定。

中国风能协会预计2023全国风电将新增装机70—80GW,几乎是2022年的两倍。2024年和2025年的新增装机会缓慢增长,预计分别为75—85GW和80—90GW。

全球风电装机的增速在这两年也在下滑。据彭博新能源财经统计,在全球前十大整机制造商中,中国企业占六席,欧美企业占四席。2022年全球风电新增装机容量为85.7GW,相较于2021年下降15%。其中陆上风电装机76.6GW,同比下降9%;海上风电装机9.1GW,同比下降46%。

欧美风电企业的境况比中国企业更差。欧洲最大的风电整机商维斯塔斯2021年净利润下降了38.53%,2022年亏损15.72亿欧元,毛利率从10%下降到0.8%。欧洲另一大风机巨头西门子歌美飒业绩更差,2020财年至2022财年分别亏损9.18亿欧元、6.27亿欧元、9.4亿欧元。由于风机质量问题,该司将损失数十亿欧元。

美国最大的风机制造商美国通用电气公司(GE)近日宣布,由于海上风电行业成本持续上升,公司海上风电业务最近一财年的损失已达10亿美元。2022年,GE可再生能源业务亏损22亿美元。陆上风电是GE最大的可再生能源业务。

彭博新能源财经全球风电研究主管奥利弗·梅特卡夫在2023年北京风能展发表演讲时表示,由于原材料价格不断上升,以及通货膨胀的因素,基本上所有的欧洲整机厂商都在亏损。美国的情况也是类似,目前美国有一半的海上风电项目或在重新谈判,或打算取消项目合同。

中国风电企业必须走出去

全球风电供应链集中在中国和欧洲。根据全球风能理事会(GWEC)的报告,截至2022年底,全球风电主机制造产能为163GW,中国占到60%,是欧洲的3倍。欧洲之后,产能从大到小依次是美国、印度、巴西。2023年,中国海上风电产能预计可达16GW,除中国以外的海上风电产能预计为11.4GW,主要集中在欧洲国家。

中国的风电产能相比国内需求已明显过剩,但在欧洲等地,碳中和目标大力提振了风电需求,而当地风电产能却未见增长。

全球风能理事会战略总监赵锋表示,由于地缘政治冲突和贸易壁垒,全球风电制造业的供应链有可能会停止流动。除了中国,世界各地的风电供应到2026年都会出现短缺。欧盟几乎每个月都在放大风电装机目标,但实际的产能和投融资并未到位。将中国风电企业的富余产能用于全球,有助于保障全球风电供应链的安全。

从成本和技术两方面来看,中国风电企业都从赶超者逐渐转变成了引领者,这为走出去奠定了基础。

中国风电制造业的成本全球最低。田庆军表示,国际风电市场的毛利率比国内普遍高很多,一些区域的毛利润可以达到百分之二三十。海外投标的时候,远景的报价比欧美公司的成本价还低20%,这还是利润率较好基础上的报价。欧美风电企业在成本上已经没有办法跟中国企业竞争了。

与国内打价格战不同,中国风电企业出海以挣钱为目的。“绝对不会为了抢占一个客户或者一个区域市场不惜一切代价。远景绝对不会在海外做赔本的买卖。”田庆军说。

金风科技的海外市场占比是中国风电企业里最大的。据彭博新能源财经统计,2022年金风科技取代维斯塔斯,登顶风电整机制造商新增吊装容量榜首。金风科技年报显示,2022年海外市场订单占公司全部订单的比重为16.5%。

金风科技计划在巴西建设海外首个生产制造基地。金风科技集团副总裁兼风电产业集团总经理薛乃川对记者表示,巴西只是第一步,金风对海外市场的布局已有更长远的考虑。金风走出去并不会把国内的供应链一股脑地全带出去,而是会在当地利用好已有的资源。在巴西,风电服务和零部件供应已经形成了体系,当地客户需求和政府的电力低碳目标也非常清晰。

维斯塔斯等国际风电巨头是风电技术的先行者,在四十余年的风电产业发展史上,一直领先于中国公司。如今,中国风电企业在技术上已逐渐追平甚至反超国际巨头。

最近几年,中国风电企业加大技术研发,核心技术和关键零部件的国产化、自有知识产权比例都在提高。以风机机型为例,中国企业的研发创新水平已是全球领先。陆上风机全球单机容量最大的都在中国,海上风机与国际巨头基本同步。

在盈利下滑的情况下,风电整机商的研发投入仍然大幅增长。金风科技2023年前三季度研发投入为10.37亿元,同比增长46.7%。

技术研发推动了成本下降。金风科技副总裁陈秋华对记者介绍说,金风的新风机在控制系统、变压器、齿轮箱、主轴承等关键核心部件都已国产化。在国产化的过程中,成本也得以控制。比如,主轴承国产化之后,比原来进口轴承的成本下降了约50%。

在成本和技术都占优势的情况下,走出去开拓海外市场将成为中国风电企业优先事项。田庆军说,远景的国际化战略是坚定不移的。当然,海外市场未知的风险很多,如何控制风险是公司最关注的。开拓海外市场的路还很长,现在刚开始。

供应链挑战:从本土化到全球化

中国风电企业的成长受益于风电产业链全球化的发展。中国风电整机商在发展之初几乎都是从国外进口零部件,大量引进国外先进技术。如今,形势逆转。

据全球风能理事会(GWEC)统计,中国企业在风电主机、核心部件和海上风电的配套设施里,都占据全球一半以上的产能。在风机原材料上,中国供应链在全球的影响权重更大:钢板产能占据52%以上,铸件占82%,永磁矿产材料占68%,加工以后的永磁原材料占比94%。

然而,风电行业已出现逆全球化趋势。欧盟在酝酿出台针对中国风电企业的反补贴调查,美国已出台法案补贴新能源产业链本土化。

在2023年北京风能大会上,100多家风电企业签署并发布了《全球风电产业链供应链安全宣言》,宣布将致力于构筑安全稳定、畅通高效、开放包容、互利共赢的全球风电产业链供应链体系。但是,签字的海外企业屈指可数。

赵锋说,要实现《巴黎协定》的控温目标,全球风电产业的投资需要翻三倍。但目前来看,到2026年,除了中国,全球其他地区的风电产能都会出现不同程度的瓶颈。建设一个新的产业基地需要时间,中国建立完整的风电产业链花了15年,巴西花了10年。而美国补贴法案实施2年后,还没有一台满足本土化条件的风机。因此,中国风电企业在全球产业链上的作用不应忽视。

面对可能出现的全球风电产业贸易壁垒,中国风电企业已有准备。田庆军说,海外市场不是简单地把东西卖出去,而是要和当地的供应链、合作伙伴,以及客户要建立战略合作关系。比如,远景在印度不仅有主机厂,还有叶片厂,当地政府会将公司看成半个本地企业。

金风科技的海外战略也是类似。薛乃川说,金风对海外市场有五个本地化的策略,即市场本地化、资本本地化、人才本地化、管理本地化和技术本地化。风电企业走出去之后,只有充分融合当地资源,才能让当地像对待自己的企业一样对待外来者。

其实,中国风电企业通过国产化降低成本的同时,也是为了降低对全球供应链的依赖。中国风电产业现在可以做到百分之百国产化,包括芯片。此前大量依赖进口的巴沙木(风机叶的底材),目前也可用别的材料替代。

陈秋华说,国产化是为了避免被“卡脖子”,让公司安全地活下去。这是做国产化的核心原因,但并不是最终目的,公司和诸多欧美企业都会继续保持合作。“在欧洲调研的时候,当地企业问我能不能使用欧洲当地的零部件,我说没问题。我们要融合到世界风电产业链里。”

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报