风电观察带你深度观察风电产业发展逻辑,洞悉中国风电发展脉搏。观察君获悉,近几日,中国风电海缆领域捷报频频,东方电缆、中天海缆接连斩获国际海上风电项目大单,两个项目中标金额超15亿元人民币,在行业内引起了广泛关注,这代表着中国的风电海缆技术已经达到国际领先水平。

海缆与风机、基础并称海上风电重要的三大件,和陆上风电所用的输电线缆不同,风电海缆技术门槛高,致使能够生产制造海缆产品的企业屈指可数,截止目前,国内有市场订单的海缆生产制造企业有七余家,分别是东方电缆、中天科技、亨通光电、汉缆股份、宝胜海缆、万达海缆、起帆海缆,下面我们就风电海缆技术发展、市场情况、产能基地做深度了解,欢迎大家转发点赞。

432亿元海缆市场,未来可期

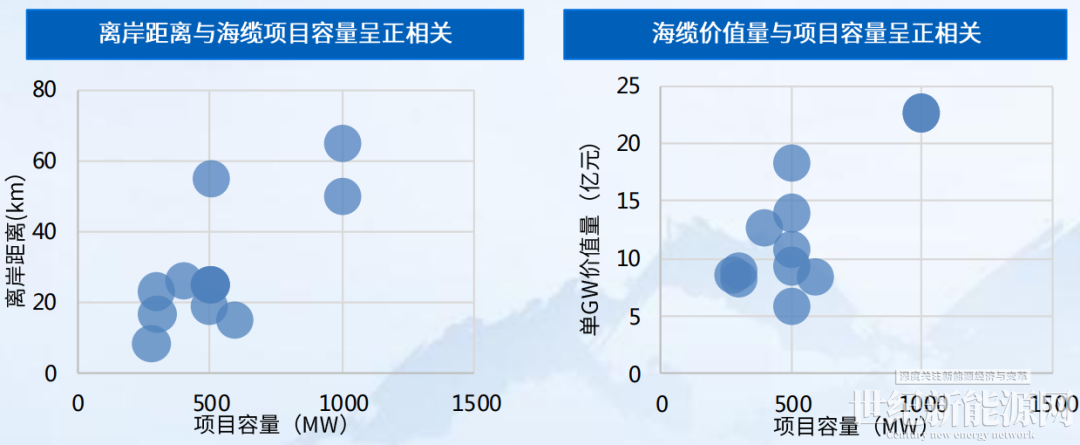

“十四五”期间我国海上风电装机量迎来高速增速,随着风电场离岸距离的增加和送出电缆电压等级的提升,预计单位GW海上风电项目海缆投资额将逐渐提升,将从抢装时期的16亿元/GW提升至2025年的24亿元/GW,2030年单位投资额进一步提升至30亿元/GW。

相关证券机构预测,预计全国海上风电海缆市场空间将从2022年的143亿元增长至2025年的432亿元,年化增速达到45%。

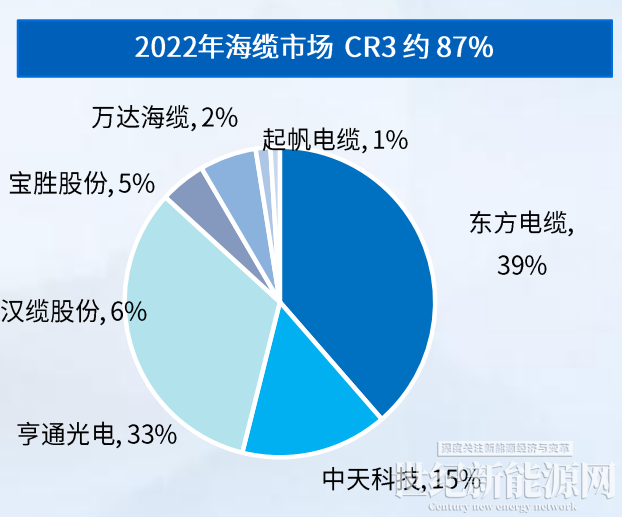

国内三强争霸,市占率近九成

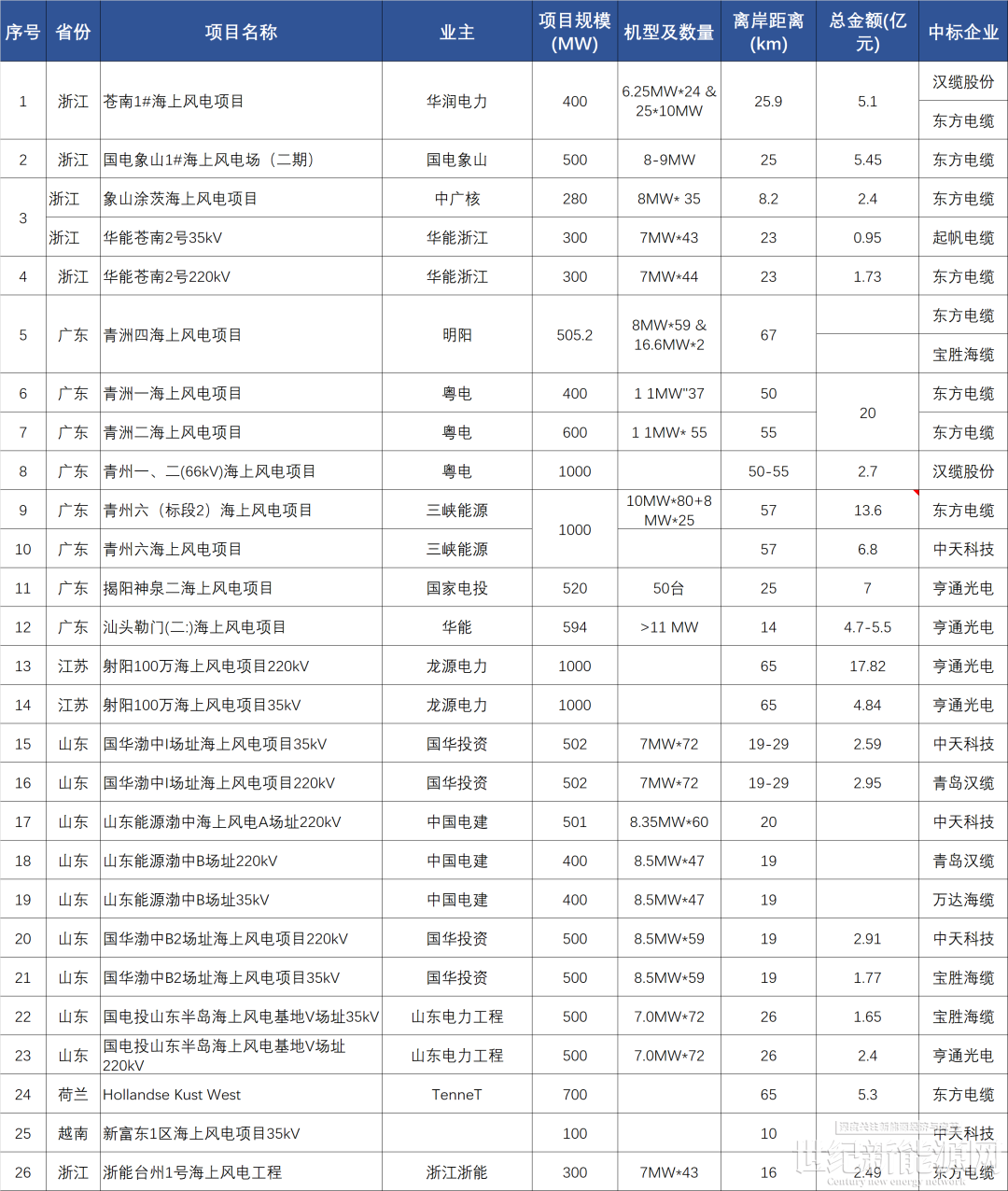

伴随着海上风电市场的逐步回暖,海缆市场招标火热,风电观察不完全统计,2022年国内进行场址电缆和送出海缆招标的海上风电项目规模近10GW,从中标情况来看,风电海缆领域龙头企业马太效应显著,东方电缆、中天科技、亨通光电三家头部企业占据主要市场份额,市占率近90%。

从招标海上风电项目层面来看,2022年招标的海上风电项目主要集中在浙江、广东、山东海域,东方电缆依托浙江的基地和运输优势,浙江的海上风电项目基本都由东方电缆拿下;广东海上风电项目由东方电缆、中天科技、亨通光电三家瓜分;山东海上风电项目被汉缆、万达等二线风电海缆供应商瓜分。

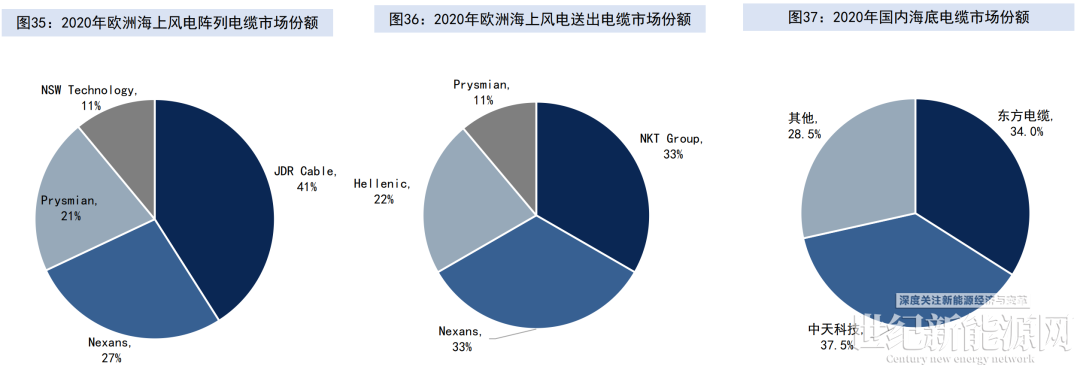

全球风电海缆呈现双寡头格局

截至目前海上风电开发区域主要集中在欧洲和中国,两地海底电缆市场呈现非常相似的双寡头格局。

欧洲阵列海缆的龙头为JDR Cable和Nexans,2020年份额分别达到41%和27%,送出海缆龙头NKT Group和Nexans,2020年份额分别为33%和33%。

2018-2020年,东方电缆和中天科技合计占据我国海底电缆市场78%、68%、72%的市场份额,长稳定在70%左右。

海上风电规模越大,缆越贵

先澄清一下,上述小标题中的“缆越贵”是指单个海上风电项目规模的用缆量价值,海上风电规模化发展背景下,单个项目的装机规模越来越大,离岸距离越来越远,水深越来越深,这给海缆市场带来了巨大机遇。

根据公开合同的海缆项目中标金额统计,风电观察发现,海缆中标金额与海上风电项目的离岸距离、水深以及风机高度成正比;2022年,粤电阳江青州一、二海上风电项目以及龙源射阳海上风电项目规模均达到了1000MW,其海缆中标金额高达22.7亿元。

目前,国内风电海缆呈现高压化,动态化、柔直化发展,粤电阳江青州一、二海上风电项目为全球首个500kV三芯海缆项目,由东方电缆中标。

国内海缆龙头企业包括东方电缆、中天科技和亨通光电,包括海缆股份、宝胜股份和万达电缆在内的主要企业亦有海缆产品的生产与交付,此外远东股份、太阳电缆正在进行海缆产能布局,国内海缆行业整体呈现“3+3+2”的格局。

龙头企业在技术、成本、应用、客户、产能等方面均具有较强的先发优势,考虑到“十四五”期间海上风电海缆电压等级将从“35kV+220kV”时代全面转向“66kV+330/500kV”时代,龙头企业将在未来几年保持行业领先地位。

来源:风电观察

作者:周彦家

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报