值得一提的是,此前有“专家”表示,国内一季度光伏的装机需求仅为4GW,隆基股份一季度亏损17亿元。

隆基股份一季报的公布,无疑将有力打消投资者对公司的疑虑。

对比公司2020年报和一季报数据发现,前十大股东中,代表北向陆股通资金的“香港中央结算有限公司”和“陈发树”选择了加仓,公募基金广发科技先锋则小幅减仓。

隆基股份昨日股价上涨3.11%,报92.40元,总市值3576亿。

隆基一季度赚25亿,此前有“专家”预测亏损17亿

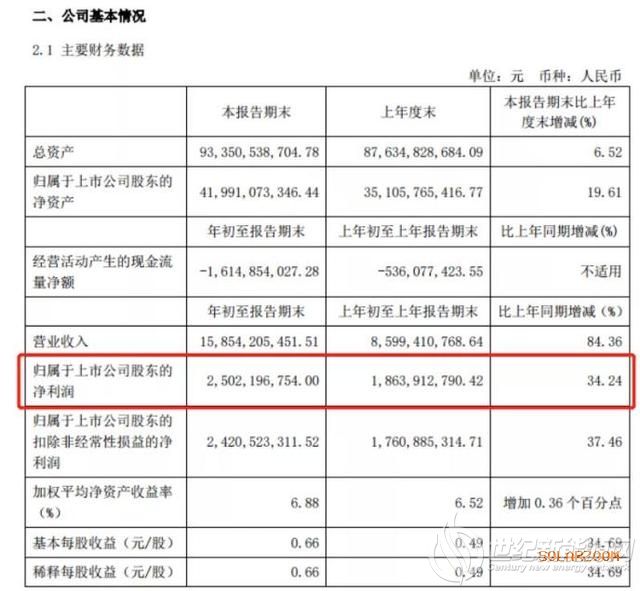

4月20日,隆基股份2020年年报与一季报一起公布。据披露,2020年,隆基股份实现营业收入545.83亿元,同比增长65.92%;净利润85.52亿元,同比增长61.99%。2021年一季度隆基股份实现营业收入158.54亿元,净利润25.02亿元。

同时,公司拟对全体股东每10股转增4股,派发现金红利2.5元(含税)。

隆基股份表示,报告期内,主要产品单晶硅片和组件销量同比大幅增长,带来了营业收入和利润的稳步增长。2020年,公司实现单晶硅片出货量58.15GW,其中对外销售31.84GW,同比增长25.65%,自用26.31GW;实现单晶组件出货量24.53GW,其中对外销售23.96GW,同比增长223.98%,自用0.57GW.2020年隆基股份单晶硅片和组件出货量双双位列全球第一,组件产品在全球的市场占有率约为19%,较2019年大幅提升11个百分点。

同时,隆基股份还披露2021年计划单晶硅片年产能达到105GW,单晶电池年产能达到38GW,单晶组件产能达到65GW.2021年度单晶硅片出货量目标80GW(含自用),组件出货量目标40GW(含自用)。2021年计划实现营业收入850亿元,同比2020年将增长55.73%。

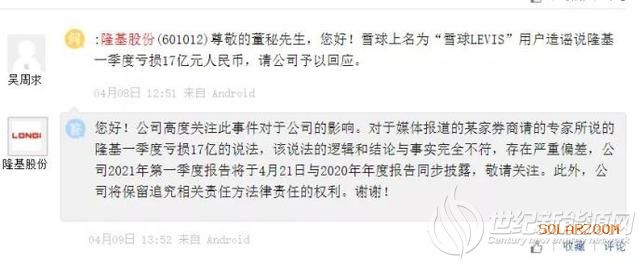

值得一提的是,4月8日,一场华安证券组织的光伏产业链的电话会议上,一位与会“专家”表示,国内一季度光伏的装机需求仅为4GW,隆基股份一季度亏损17亿元。

该消息一出,迅速引起市场的关注,不少投资者接连在投资者互动者平台上咨询相关情况。公司明确表示,高度关注此事件对于公司的影响。对于媒体报道的某家券商请的专家所说的隆基一季度亏损17亿的说法,该说法的逻辑和结论与事实完全不符,存在严重偏差,公司将保留追究相关责任方法律责任的权利。

不过,公司的澄清仍未解除投资者对于其“亏损”的担忧,4月9日,隆基股份跌4.49%,4月12日再跌2.72%。

而根据华安证券此前的分析报告,华安证券认为,隆基股份短期的资产减值和汇兑损益不影响公司的长期竞争力,公司四季度经营表现依然优秀,公司2021一季度在手订单充沛。今年公司通过产品大尺寸化、电池新技术落地,有望进一步降低成本,公司的竞争力将持续提升。

值得一提的是,据开源证券研究,近期光伏组件头部厂商与二三线厂商中标价格出现较大分歧,低价竞争现象逐渐出现,或将损害产业发展。开源证券认为,2021年起,光伏市场进入全面平价时代,需求的高速成长带来产业投资大幅上升,2021年硅片、电池、组件各环节厂商纷纷规划较大规模扩产计划,供给的大幅提升导致行业可能进入低价竞争阶段。

近期2021年风电光伏征求意见稿发布,平价时代更加注重新能源消纳,协同《光伏制造行业规范条件(2021年本)》发布,政策引导新能源提高产业消纳能力并提升供给质量,规避下游浪费及低效竞争。开源证券认为,隆基股份积极响应政策要求,加大高效产品投资力度,助力光伏产业高质量平稳发展。

一季度北向资金仍在买入,陈发树也小幅加仓

对比公司2020年报和2021年一季报数据发现,前十大股东中,代表北向陆股通资金的“香港中央结算有限公司”和“陈发树”选择了加仓,公募基金广发科技先锋则小幅减仓。

其中,陆股通持股量由上年末的3.25亿股增加至3.56亿股,持股比例由8.60%增加至9.21%;陈发树由8000万股增加至8712万股,持股比例由2.12%增加至2.25%,而在年报中,陈发树曾在报告期内减持4968万股。前十大股东中,仅公募广发科技先锋小幅减仓,持股数量由2531万股降至2197万股,持股比例由0.67%降至0.57%。

隆基股份再签光伏玻璃采购大单

全球能源形势趋紧,太阳能光伏发电作为一种可持续的能源替代方式,近年来在全球得到迅速发展,在一些发达国家,如美国、德国、日本和西班牙等,均得到了大范围的推广和应用。

在此背景下,光伏龙头企业隆基股份加速对上游原材料的锁定。4月20日晚间公司发布公告称,为保证光伏玻璃的长期稳定供应,隆基股份10家全资子公司与蚌埠德力光能材料有限公司于2021年4月20日签订了五年期光伏玻璃采购协议,根据协议,隆基股份方面2022年~2026年向合作方采购光伏玻璃不少于2.5亿平方米。

根据卓创周评2021年4月15日公布的3.2mm光伏玻璃均价28元/平方米(含税)、2.0mm光伏玻璃均价22元/平方米(含税)测算,预估本合同总金额约55.31亿元,合同总金额占公司2019年度经审计营业成本的约23.65%。

德力股份也同日公告称,公司全资子公司德力光能获得了55.31亿元的光伏玻璃重大销售合同,合同履行期限自2022年1月1日起至2026年12月31日。合同金额占公司2020年度经审计主营业务收入7.8332亿元人民币的706%。

不过,据德力股份介绍,德力光能目前还处于筹建期,本合同的签订对公司当期业绩无实际影响,约定的交货时间存在受到筹建进度滞后影响的可能。

隆基股份加大光伏原材料长单锁定

硅料、光伏玻璃是光伏组件的必备材料。2020年7月以来,由于新疆突发疫情、硅料生产事故及安全自查、四川洪水等多因素影响,硅料供应紧缺,光伏玻璃也自去年7月以来供需格局持续趋紧。

鉴于此,隆基股份自2020年8月份开始,在硅料资源、光伏玻璃等光伏原材料方面加大长单锁定。

为保证光伏玻璃的长期稳定供应,去年8月3日,隆基股份公告称,公司于7月31日与南玻A签订57亿元光伏玻璃采购合同,合同有效期自签订之日起五年。

在硅料方面,隆基股份也自去年8月开始加大锁单力度。8月18日,公司与亚洲硅业(青海)股份有限公司签订了关于多晶硅料的长期采购协议,总金额约为94.98亿元,有效期自2020年9月1日至2025年8月31日止。

而到了2020年底,隆基股份又与新特能源签订五年期多晶硅料采购协议,根据协议,双方2021-2025年多晶硅料合作量不少于27万吨,合同总金额约192.35亿元。

进入2021年,隆基股份对光伏原材料供应的锁定仍在持续。2021年2月,隆基股份与江苏中能签订多晶硅料采购协议,根据协议,双方2021年3月至2023年12月期间多晶硅料合作量不少于9.14万吨,合同总金额约73.28亿元。

2月9日,隆基股份又与OCIM签订三年期多晶硅料采购合同,合同总金额约63.60亿元。

截至目前,隆基股份已明确与南玻A、亚洲硅业、新特能源、江苏中能、OCIM、德力股份多家光伏原材料企业合计签订了536.52亿元的采购合同。

“隆基股份加大硅材料供应锁定,拉大与其他厂商2021年硅料供给安全差异,彰显公司在紧缺环节把控能力。”开源证券指出,光伏玻璃方面,2021年玻璃供给逐渐释放,对需求制约减缓,公司依然稳健经营保障玻璃供给,体现公司对经营安全性的高度重视,风险把控意识彰显无疑。

开源证券表示,无论效率提升或者成本优化,降本是光伏发展长期目标,目前各厂商纷纷加快一体化产业布局,追求多环节自产自供。隆基股份在硅片端优势显著,在硅料资源紧缺时加大长单锁定;下游组件端则迅速通过品牌和渠道优势打开市场空间,目前其已在组件和硅片端取得双龙头地位优势,未来逐步加快电池产能配套,实现硅片-电池-组件全产业链一体化,牢固把握产业各环节竞争要素,光伏航母竞争力不断强化,在全球减排新能源化趋势下,龙头优势凸显无疑。

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报